في 17 يوليو 2019 قامت مؤسسة النقد السعودي بإبلاغ البنوك في المملكة العربية السعودية بأنه يجب عليها خصم مخصصات الزكاة والضريبة من قائمة الدخل اعتباراً من نتائج الربع الثاني 2019 والتعديل على نتائج الربع الأول والأرقام المقارنة لها في العام المنصرم وهذا الإجراء يتوافق مع المعايير الدولية للتقرير المالي وتفسيراتها الصادرة عن مجلس معايير المحاسبة الدولية والتي التزمت بتنفيذها جميع الشركات المساهمة بدءًا من العام 2018، وكان في السابق يتم إثبات الزكاة وضريبة الدخل في قائمة التغيرات في حقوق الملكية نهاية العام طبقاً لتعليمات سابقة من قبل مؤسسة النقد السعودي، وبالرغم من أن هذه التعديلات تحقق مبدأ الشفافية وتظهر الأرباح الصافية بأرقام حقيقة بعد خصم كل المصاريف، إلا أنها جاءت متأخرة وفي وقت غير مناسب حيث أن هذا الإجراء وفي هذا التوقيت تسبب في تأخير نشر نتائج البنوك للربع الثاني وأيضاً تسربت هذه المعلومة قبل نشر النتائج وتسببت في هبوط حاد لأسهم البنوك في ظل غياب معلومة واضحة تحد من تخوف المستثمرين وكبدت السوق خسائر في أسهم البنوك وأثرت سلباً على مؤشر السوق المالية، وكان الأحرى أن يتم هذا التعديل إما بداية هذا العام أو التأجيل إلى بداية العام القادم وعقد مؤتمر صحفي يتم فيه شرح الآلية الجديدة لخصم الزكاة وضريبة الدخل وتبيان عدم تأثير ذلك على حقوق المساهمين والتوزيعات النقدية، أما أن يتم تطبيق القرار بهذه الطريقة ويتم الإيضاح فقط في نتائج كل بنك على حدة فهذه الطريقة غير مناسبة للسوق المالية التي تستهدف استقطاب رؤوس الأموال الأجنبية، وكذلك قبل استحقاق مهم في نهاية شهر أغسطس بإدراج المرحلة الثانية في مؤشر مورجان ستانلي وقد يتسبب ذلك في عزوف المستثمرين الأجانب وخصوصاً الصناديق النشطة التي تنظر إلى مكررات الأرباح قبل الدخول في السهم وقد تأثرت مكررات الأرباح للبنوك مع هذا التعديل فارتفعت على الأقل بنسبة 13 % وهي بلا شك مؤثرة في جاذبية القطاع البنكي وخصوصاً بعد قرار الفيدرالي الأميركي بخفض الفائدة 25 نقطة أساس.

خلال شهر مارس 2019 صدر عن هيئة الزكاة والدخل لائحة جديدة ومعدلة لشركات نشاط التمويل ومنها البنوك وهذه اللائحة سهلت طريقة احتساب الوعاء الزكوي وحدت من خلافات بين الهيئة والبنوك استمرت لسنوات عديدة تأجل بسببها دفع مخصصات الزكاة، سبق هذا القرار تسوية للمستحقات السابقة حتى نهاية 2018 على أساس 10 % من صافي الأرباح وسيتم دفع المتأخرات على أقساط سنوية لكي لا توثر على سيولة البنوك، أما طريقة احتساب الوعاء الزكوي الجديدة فإنها قد حددت حداً أدنى 10 % وحداً أعلى 20 % من صافي الأرباح، الأرقام التي أعلنتها البنوك بنهاية النصف الأول أظهرت أن إجمالي مخصصات الزكاة بلغت حوالي 3 مليارات ريال بنسبة في حدود 12 % من صافي الأرباح (جريدة الرياض هي أول وسيلة إعلامية تنشر تحليلاً مالياً لطريقة احتساب الوعاء الزكوي للبنوك حسب اللائحة الجديدة وذلك في عددها رقم 18535 وتاريخ 24 مارس 2019 وتوقعت أن تكون نسبة الزكاة من صافي الأرباح حوالي 12 % وهي ذات النسبة التي ظهرت في النتائج المجمعة للبنوك عن النصف الأول).

مخصصات الزكاة التي أثبتتها البنوك في قوائمها الفصلية فيها تباين كبير ما بينها وبين الأرقام المقارنة لها في النصف الأول 2018 ولا تتوافق حتى مع إعلان البنوك عن مقدار مخصصات الزكاة 2018 بعد التسوية مع هيئة الزكاة ولا توجد إفصاحات من البنوك في قوائمها المالية عن سبب ذلك، والاختلاف قد يكون بسبب التسوية مع هيئة الزكاة عن الأعوام السابقة وتحميل الفروقات على مخصصات الزكاة في نتائج العام 2018 وهذا أظهر فروقات كبيرة بين مخصصات الزكاة هذا العام والعام السابق وكان الأحرى إثبات مصاريف الزكاة عن النصف الأول 2018 كما أعلن سابقاً وأي عكس للمخصصات يتم من خلال إيرادات أو مصروفات أخرى من أجل عدالة أرقام المقارنة، البنك العربي دفع مصاريف للزكاة وضريبة الدخل بنسبة 16 % من صافي الأرباح وهي أعلى من متوسط البنوك عند 12 % وسبب ذلك هو ارتفاع نسبة المساهم الأجنبي الذي يمثل أكثر من 41 % من رأس مال البنك والمساهم الأجنبي تخصم منه ضريبة دخل بنسبة 20 % من صافي الأرباح حسب الوعاء الضريبي للدخل.

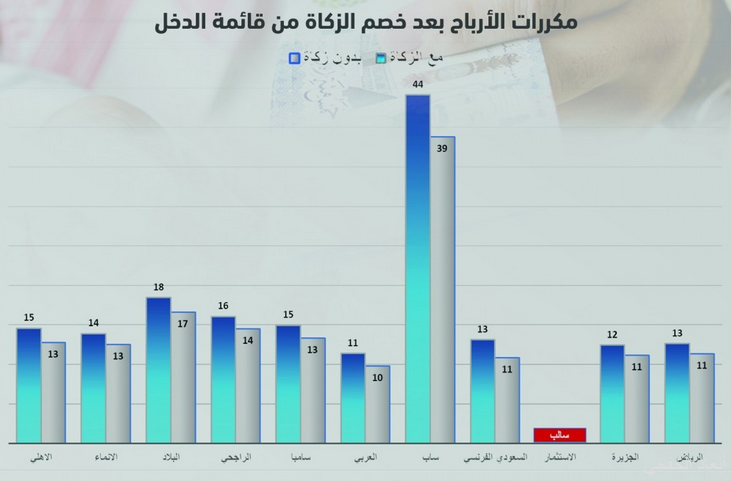

التعديلات التي تم إقرارها من قبل مؤسسة النقد السعودي حول آلية خصم الزكاة واحتسابها كمصاريف في قائمة الدخل هي بلا شك ضرورية لتحقيق عدالة وشفافية الأرقام ولكن في نفس الوقت أستغرب لماذا صدر تعميم سابق للبنوك السعودية من مؤسسة النقد في عام 2017 بخصم الزكاة من حقوق الملكية نهاية العام، هل هذا الإجراء الذي طالبت به مؤسسة النقد كان بسبب الخلاف السابق بين البنوك وهيئة الزكاة والدخل أم أن لديها أسباباً أخرى دعتها إلى مثل هذا الإجراء؟ لأن جميع الشركات تخصم الزكاة من قائمة الدخل في كل فصل إلا البنوك التي غيرت «ساما» طريقتها في خصم الزكاة وبغض النظر عن الأسباب سواء كانت مقنعة أو غير مقنعة إلا أنه قرار غير صائب حيث أظهر لنا أرباحاً تزيد عن الأرباح الحقيقة للبنوك بأكثر من 13 % وهذا أعطى المستثمرين مؤشرات أداء غير حقيقة تم بناء قرارات استثماراتهم عليها.