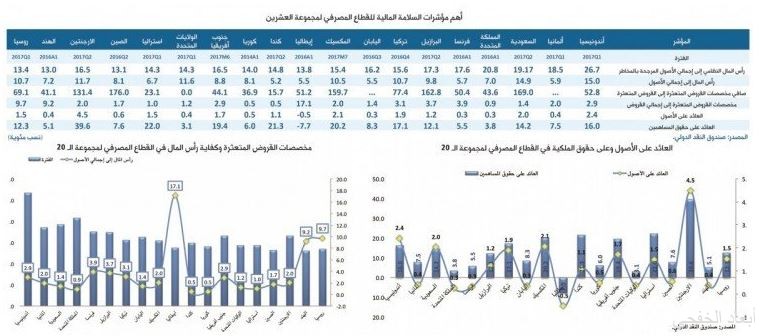

سجلت المصارف السعودية ثالث أعلى نسبة ملاءة من بين مجموعة العشرين عند مستوى 19.2 % خلال الربع الثاني من عام 2017م وفقاً لأحدث بيانات صندوق النقد الدولي لنسب ملاءة الأنظمة المصرفية في دول مجموعة العشرين. وجاءت إندونيسيا في المرتبة الأولى بنسبة 26.7 %، ثم المملكة المتحدة بنسبة 20.8 %، ثم السعودية بنسبة 19.2 %، ثم ألمانيا بنسبة 18.5 %، وحلت فرنسا في المرتبة الخامسة بنسبة 17.6 %، ثم البرازيل بنسبة 17.3 %، جنوب أفريقيا والأرجنتين بنسبة 16.5 %، وحلت اليابان في المرتبة التاسعة بنسبة 16.2 % (الجدول والشكل رقم 1).

وبلغ صافي مخصصات القروض المتعثرة ما نسبته 169 % من إجمالي القروض المتعثرة في الربع الثاني من العام الجاري 2017م، وهي ثاني أعلى نسبة في مجموعة العشرين بعد الصين التي بلغت فيها النسبة 176 % تقريباً. أما مخصصات القروض المتعثرة إلى إجمالي القروض فقد بلغت في النظام المصرفي السعودي 1.4 % خلال نفس الفترة. وبلغ العائد على الأصول نحو 2.0 % والعائد على حقوق المساهمين 14.2 % (الجدول والشكل رقم 2).

وتجدر الإشارة إلى أن لجنة بازل عكفت بعد الأزمة المالية العالمية في عام 2008م على حصر الدروس المستفادة منها وأصدرت تعليمات بازل (3) لمعالجة الإخفاقات وأوجه القصور في العمل المصرفي عالمياً التي كان لها دور أساسي في توليد الأزمة. وقد استهدفت تعليمات بازل (3) تحسين جودة رأس المال وزيادة رأس المال الرقابي بما يعزز قدرة المصارف على امتصاص الخسائر والتعامل مع الأزمات، إضافة إلى بناء مصدات رأس مالية تساهم في تحقيق الاستقرار ومساعدة السلطات النقدية في رسم السياسات التحوطية على المستوى الكلي والحد من المخاطر النظامية وتعزيز الاستقرار المالي. وتتضمن تعليمات بازل (3) الجديدة طرق حساب الحد الأدنى المطلوب من رأس المال للتحوط من مخاطر الائتمان ومخاطر السوق ومخاطر التشغيل.

وقد أكد تقرير الاستقرار المالي لعام 2017م الصادر عن مؤسسة النقد العربي السعودي على أن الإجراءات الإصلاحية الحكومية في غاية الأهمية للوقاية من تذبذبات أسعار النفط، وأن تنفيذها التدريجي على مراحل سيؤدي إلى التقليل من الآثار غير المرغوبة على النمو الاقتصادي ومعدلات التضخم والبطالة. كما أشارت في تقرير سابق إلى أن استمرار الإنفاق الحكومي وقوة المالية العامة للدولة ساهم في تقليل التأثيرات السلبية لانخفاض أسعار النفط على القطاع المصرفي السعودي. حيث أشار التقرير إلى أن التجارب التاريخية تظهر تزامن فترات انخفاض أسعار النفط والإنفاق الحكومي بارتفاع في نسب القروض المتعثرة، إلا أن استمرار الإنفاق الحكومي ترتب عليه انخفاض نسبة القروض المتعثرة إلى مستويات متدنية جداً، مما نتج عنه تسجيل جودة الائتمان في القطاع المصرفي أعلى مستوياتها.

ويذكر أن نسبة كفاية رأس المال النظامي في القطاع المصرفي السعودي ارتفعت بنسبة 1.7 % في نهاية الربع الرابع من عام 2015م مقارنة بما كانت عليه في نهاية الربع السابق له لتصل إلى 18.1 % من إجمالي الأصول المرجحة بالمخاطر في عام 2015م، ثم إلى 19.2 % في الربع الثاني من عام 2017م. وهذا المستوى من الملاءة يزيد بكثير عن الحد الأدنى لمتطلبات لجنة بازل أو ما يعرف بمعايير بازل (3) التي ألزمت البنوك بتكوين حد أدنى لكفاية رأس المال عند 13 % وفقاً للفترة الانتقالية التي بدأت في عام 2014م وتنتهي في عام 2016م (الجدول والشكل رقم 2).