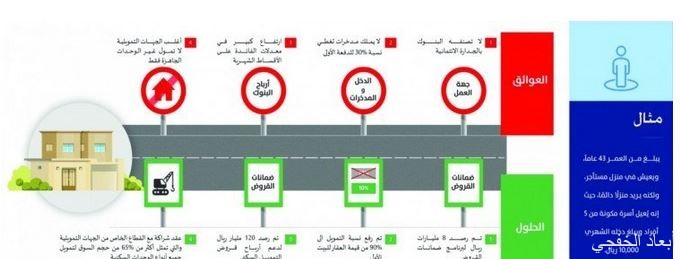

تستعد الجهات المعنية في التمول العقاري إلى خفض الدفعة الأولى للحصول على تمويل عقاري فردي لأول مسكن للمتقدمين لبرنامج “سكني” ضمن جملة من الحلول تضمنها (برنامج الإسكان)، الذي كشف عنه معالي وزير الإسكان ماجد الحقيل؛ ويهدف البرنامج إلى رفع نسبة التملك إلى 60 % عام 2020، وإلى 70 % عام 2030.

وأعلنت وزارة الإسكان عن (برنامج الإسكان) الوطني ضمن رؤية المملكة 2030، وتشترك فيه 16 جهة حكومية بالشراكة مع القطاع الخاص، بهدف إزالة عوائق رفع نسبة التملك للأسر السعودية؛ من خلال أربعة محاور رئيسة؛ الأول: (العرض) بتوفير وحدات سكنية متنوعة بخيارات وأسعار تناسب مختلف الأسر السعودية، وشمل أربعة برامج هي: شراكات بتكلفة 39 مليار ريال، وتقنيات البناء بتكلفة (14 مليار ريال)، ومبادرة مركزية المشتريات بـ(72 مليون ريال)، والإسكان التنموي بـ(44 مليار ريال).

والثاني: (التنظيمات والتشريعات) المتعلقة بالقطاع السكني، و(التمويل) لتمكين أي مواطن من الحصول على سكن بأقل تكلفة، وتشمل بوابة بلدي ومركز خدمات المطورين (إتمام) واتحاد الملاك، ومخططات الصرف الصحي، والبيع على الخارطة (وافي) وأتمتة خدمات التراخيص، ونظام التسجيل العيني، وفرز الوحدات العقارية، ومراجعة ضوابط الحدود الائتمانية..

الثالث: (التمويل) ويشمل برنامج القروض بتكلفة 18 مليار ريال لتقديم ضمانات للمواطنين للحصول على تمويل الشراء من المطورين، ومبادرة الدفعة الأولى بتكلفة (12.5 مليار ريال) بخفض الدفعة الأولى من 10 % إلى 5 %؛ ومبادرة القرض العقاري الحسن لتمويل شراء المسكن لأول مرة لمن مراتبهم 14 ألف ريال وأقل، بحيث تتحمل الدولة تكلفة التمويل ورصد لذلك 120 مليار ريال.

وفي قطاع التطوير تضمن برنامج الإسكان هدفاً استراتيجياً لخفض مدة الترخيص والبناء للمطور من 54 شهراً حتى 24 شهراً.

يشار إلى أن برنامج الإسكان سوف يزيد حجم سوق التمويل العقاري من 290 مليار ريال حتى 502 مليار ريال؛ بحلول عام 2020م، ويتوقع ارتفاع إسهام الإسكان في نمو الاقتصاد غير النفطي من 40 % إلى 50 %، وتوفير 40 ألف وظيفة للمواطنين، ونمو الناتج المحلي السنوي بمقدار 22 مليار ريال.. كما يتوقع ارتفاع المحتوى المحلي من المواد في قطاع الإسكان من 54 % إلى 63 % بحلول عام 2020.

وسجل التمويل العقاري نمواً سنوياً نهاية 2017 بنسبة 27 % لأول مرة منذ عام 2014، حيث بلغ حجم التمويل من البنوك والمصارف وشركات التمويل للقطاع العقاري 234 مليار ريال منها 130 مليار ريال مقدمة للأفراد.

إلى ذلك أشادت البنوك السعودية، بمسيرة “القرض المدعوم”، الذي أقره صندوق التنمية العقارية مؤخراً، واصفة هذه المسيرة بأنها خطوة وثابة نحو تحقيق الهدف الأسمى، وهو حل أزمة السكن في المملكة في أقرب وقت ممكن، وقالت البنوك إنها تنظر إلى “القرض المدعوم، على أنه أحد الخيارات المتاحة التي تندرج ضمن اللائحة التنفيذية للتمويل العقاري”، مشيرة إلى أن “آلية هذا القرض بما فيه من دعم مباشر من صندوق التنمية العقارية، لا فرق كبيراً بينه وبين آلية القرض العقارية في السابق”.

وقال طلعت حافظ، أمين عام لجنة الإعلام والتوعية المصرفية والمتحدث باسم البنوك السعودية: إن “جميع المصارف السعودية، كانت حريصة على المشاركة في برنامج القرض المدعوم، إيماناً بدورها في دعم المواطن ونهضة الوطن، ومن هنا سارعت مجتمعة في توقيع اتفاقات مع صندوق التنمية العقارية، من أجل المشاركة في منح القروض المدعومة إلى مستحقيها وفق الآليات والشروط التي حددتها وزارة الإسكان مع الصندوق، بما يتماشى مع متطلبات رؤية المملكة 2030”.

وأضاف حافظ: “القرض المدعوم جاء لتحقيق أهداف عدة، ونرى أن هذه الأهداف تتحقق على أرض الواقع، ومن ضمن هذه الأهداف، تخفيف الضغط الذي كان يعاني منه الصندوق في وقت سابق، عندما كان يمنح القروض العقارية بنفسه للمواطنين، فضلاً عن تسريع وتيرة الإقراض، وتقليص فترة الانتظار والتي كانت تصل أو تتجاوز 10 سنوات، إلى ما يقرب من خمس سنوات الآن، بالإضافة إلى تعزيز شمولية الاستفادة بزيادة عدد المستفيدين من هذا القرض، وهذا ما نراه اليوم”.

وتابع: “المساهمة في منح القرض المدعوم، لم تقتصر على البنوك السعودية التجارية فحسب، وإنما شملت أيضاً شركات التمويل العقاري، التي حرصت هي الأخرى على المشاركة في آلية تنفيذ هذا القرض”، موضحاً أن إجمالي ما قدمته البنوك السعودية وشركات التمويل من قروض عقارية حتى الربع الثالث من العام الماضي (2017)، بلغ نحو 220 مليار ريال”.

وأضاف حافظ: “القرض المدعوم، قائم على فلسفة محددة، تستهدف مساعدة المواطنين في تملك مساكن خاصة بهم، وتقوم هذه الفلسفة على أساس ألا يتحمل المواطن أياً من تكاليف التمويل، إذا كان راتبه 14 ألف ريال فأقل، ويتحملها عنه الصندوق، وفق آلية يتم الاتفاق عليها، مع جهات التمويل مع المستفيد”.

ورأى المحلل العقاري عماد محمد أن آلية القرض العقارية في المملكة، تشهد تحولات كبيرة، أشبه بإصلاحات جذرية، للقضاء على السلبيات التي كانت موجودة فيها، ووصف القرض المدعوم، بأنه فكرة رائعة، حققت الكثير من المكاسب لجميع الجهات المشاركة فيها. وقال: “ما حرص عليه صندوق التنمية العقارية في آلية التمويل المدعوم، ربط قيمة القرض بحجم دخل المواطن، لضمان قدرته على السداد فيما بعد، وهذه الخاصية لم تكن موجودة في الآلية القديمة، ما أوجد مشكلات في تحصيل أقساط الرسوم”.

وتابع عماد: “القرض المدعوم خفف الضغط على صندوق التنمية العقارية، الذي كان يتحمل – منفرداً – منح القروض العقارية في السابق وواجه صعوبات في تحصيل الأقساط من جانب، وتأمين المبالغ اللازمة لمواجهة الطلب عليه من جانب آخر، كما أن البنوك التجارية وشركات التمويل تستفيد من هذا القرض، بالحصول على أرباح القروض التي تمنحها للمواطنين، فضلاً عن الاستفادة الأكبر التي تعود على المقترض نفسه، بالحصول على التمويل المناسب لشراء منزل”، مضيفاً: “بقدر التوجس من القرض المدعوم، وقت الإعلان عنه أول مرة، بقدر الإقبال الكبير عليه اليوم، بعدما تأكد المواطن أن هذه الآلية ستحقق له كل ما يتمناه، بامتلاك منزل”.