أصدرت مؤسسة النقد العربي السعودي في 17 مايو 2018م “مبادئ التمويل العقاري المسؤول للأفراد”، وتدخل هذه المبادئ حيز النفاذ فور صدورها باستثناء الموارد التي تضع الحد الأعلى لنسبة القسط الشهري إلى إجمالي الدخل. حيث تدخل هذه المواد حيز النفاذ في 12 أغسطس 2018م، وبالرغم من أهمية كل ما جاء في “مبادئ التمويل العقاري المسؤول للأفراد” من تعليمات وأطر تشريعية لرفع مستوى جودة التمويل، إلا أن هذا التقرير يركز على التطورات التنظيمية لنسبة الاستقطاع الشهري في المملكة.

وتعتبر هذه المبادئ من أهم القواعد التنظيمية المكملة لكل ما صدر عن مؤسسة النقد من أنظمة ولوائح وتعليمات لرفع جودة التمويل لا سيما ما يتعلق بتحديد نسب الاستقطاع الشهري. وللتعرف أكثر حول أهمية ذلك يجب أن نوضح الفرق بين الوضع القائم قبل صدور هذه المبادئ وبعد صدورها.

فقبل صدور هذه المبادئ كانت التعليمات المتعلقة بنسب الاستقطاع الشهري مبنية على ما نصت عليه المادة (20) من نظام الخدمة المدنية التي تحظر استقطاع أكثر من ثلث راتب الموظف (باستثناء دين النفقة)، وكانت العلاقة غير واضحة بين أقساط القروض الاستهلاكية المصرفية وبين أقساط القروض الأخرى مثل أقساط التأجير المنتهي وبالتملك وغيرها. أما في حالة التمويل العقاري، فكانت نسبة الاستقطاع تصل إلى 45 % من الراتب آخذةً في الاعتبار توفير تكلفة الإيجار على المقترض، وقد تتجاوز النسبة وفقاً لتقديرات الممول.

أما بعد صدور “مبادئ التمويل العقاري المسؤول للأفراد”، فقد وضعت المبادئ ثلاثة أطر تشريعية ضرورية لرفع مستوى جودة التمويل وحماية العملاء من التوسع في الاقتراض إلى المستويات المهددة بكثرة وقوع العملاء في حالات عدم القدرة على السداد.

والإطار التشريعي الأول، هو تحديد شرائح العملاء حسب مستوى الدخل إلى ثلاث فئات هي أقل من 15 ألف ريال، وما بين 15 ألفاً و25 ألف ريال، وأعلى من 25 ألف ريال. وهذا التحديد ضروري ومهم لرفع جودة التمويل وتعزيز الاستقرار المالي للمملكة، لأن القدرة على الوفاء بالالتزامات تختلف من عميل لآخر وفقاً لمستوى الدخل.

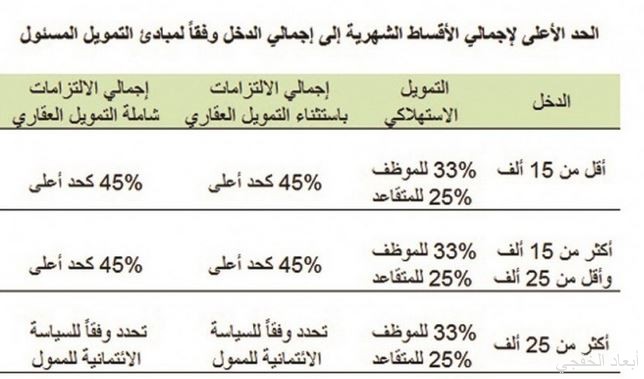

والإطار التشريعي الثاني، هو تحديد العلاقة بين قسط القروض الاستهلاكية والقروض الأخرى غير العقارية، فوفقاً للمبادئ يجب ألا تزيد أقساط القروض الاستهلاكية عن 33 % (25 % للمتقاعدين) وألا يزيد إجمالي الالتزامات بخلاف التمويل العقاري عن 45 % من إجمالي الدخل لكافة العملاء الذين يقل دخلهم الشهري عن 25 ألف ريال. وهذا يعني أن أي عميل حاصل على قرض استهلاكي لن يتمكن من الحصول على تمويل تأجير سيارة منتهية بالتملك يزيد قسطها الشهري عن 13 % من إجمالي دخله الشهري. أما العملاء الذين يزيد دخلهم الشهري عن 25 ألف ريال فقد أعطت المبادئ مرونة كافية لتقديرات الممول، كما وضعت المبادئ الحد الأعلى لكافة الالتزامات بما فيها القروض العقارية، بحيث ألا تتجاوز 55 % من إجمالي الدخل للعملاء الذين يقل دخلهم الشهري عن 15 ألف ريال، و65 % للعملاء الذين يتراوح دخلهم الشهري ما بين 15 إلى 25 ألف ريال. في حين منحت المبادئ مرونة كافية للممولين في تحديد النسبة للعملاء الذي يزيد دخلهم الشهري عن 25 ألف ريال، ولكن وفقاً لنماذج وأدوات مالية لقياس إمكانية تحمّل العملاء وملاءمة التمويل لاحتياجاتهم وظروفهم المالية.

والإطار التشريعي الثالث، هو وضع تعريف واضح لإجمالي دخل العملاء الذي تحسب على أساسية نسبة الاستقطاع الشهري، بحيث يشمل المرتب الشهري ومتوسط الدخل الشهري من أي مصدر دخل دوري. وهذا يتيح للعملاء فرصة أكبر للحصول على القروض العقارية من خلال تأجير جزء من العقار الممول لتغطية جزء من تكاليف التمويل، وهذا يعزز قدرة شريحة واسعة من المواطنين على تملك مساكنهم.